第6章 地方税制度

6.1 個人住民税

<個人住民税の地位>

住民税 道府県民税 市町村民税の総称

個人に対する所得割・均等割

法人に対する法人税割・均等割、

都道府県の利子割

個人に対する所得割・均等割

法人に対する法人税割・均等割、

都道府県の利子割

所得割: 税率表、所得控除の水準を除くと、ほぼ国税としての所得税とほぼ同じ方式

均等割:納税者1人当たり同額の税額を負担するもの

市町村の均等割 人口50万人以上の都市 年間2,500円

人口5万人から50万人未満の都市 2,000円

その他の人口5万人以下の市町村は1,500円

↓

平成16年度改正 人口区分を廃止し、3000円に。

都道府県の均等割 人口とは関係なく1000円

市町村の均等割 人口50万人以上の都市 年間2,500円

人口5万人から50万人未満の都市 2,000円

その他の人口5万人以下の市町村は1,500円

↓

平成16年度改正 人口区分を廃止し、3000円に。

都道府県の均等割 人口とは関係なく1000円

<個人住民税と所得税>

個人住民税は、所得税における前年度の総所得金額をもとに税額を計算し、サラリーマンの場合は6月から翌年の5月までで12等分して源泉徴収

図6-1 所得税と所得割住民税の違い

| ① 税率表 |

| ② 基礎控除等人的控除の水準(課税最低限) |

| ③ 適用される所得控除と税額控除 |

所得割住民税の方が課税最低限が低い。→負担分任の考え方を反映

表6-1 所得税と個人住民税の仕組み(税源移譲前)

| 所得税(国税) | 道府県民税 | 市町村民税 | |

| 給 与 所 得 控 除 |

給与収入

控除率 180万円以下 40% 360 〃 30 660 〃 20 1,000 〃 10 1,000 〃 5 最低保証額 65万円 |

所得税と同じ |

|

| 所 得 控 除 |

人的控除 各38万円 |

人的控除

各33万円 寄付金控除の適用はなし |

|

税 率 表 |

課税所得

限界税率 330万円以下 10% 900 〃 20 1,800 〃 30 1,800万円超 37 |

課税所得 限界税率 700万円以下 2% 700万円超 3 |

課税所得 限界税率 200万円以下 3% 700 〃 8 700万円超 10 |

| 税額控除 | 住宅取得控除 配当控除 外国税額控除 |

配当控除 外国税額控除 |

|

三位一体改革による税源移譲に伴い、2007年度からは住民税の税率表は10%(市町村6%、都道府県4%)の比例税率に一本化

↓

これまでの所得再分配機能は国税である所得税が担い、地方税である住民税には所得再分配機能は求めないという考え方をより明確にしたもの

|

所 得 税 |

個 人 住 民 税 |

||||||||||||||||||||

|

課 税 所 得 |

税 率 |

課 税 所 得 |

課税所得 |

||||||||||||||||||

|

5% |

一 律 |

10% |

||||||||||||||||||

最高税率の引き上げ(平成25年度改正)

平成27年より 課税所得 4000万円超 45%

<税額の算出>

図6-2 所得の種類

|

|

|

図6-3 所得税の計算方法(給与所得者のケース)

| ステップ1. 給与所得=給与収入-給与所得控除 ステップ2. 課税所得=給与所得-所得控除(人的控除、社会保険料控除、その他の所得控除) ステップ3. 累進税率表の適用 ステップ4. 税額控除の適用 |

<利子割住民税>

利子割住民税 1988年4月 マル優(少額貯蓄利子非課税)制度の原則廃止にともなって導入

利子所得の一律分離課税 所得税15%、住民税5%

↓

住民税の徴収は利子等の支払いを行う金融機関等の所在する都道府県が行っている。

法人の利子所得に対する税額は法人税割の住民税算定のさいに税額控除

↓

利子割り交付金

法人に関する調整分と徴収費用を控除した額の5分の3は、

都道府県内の各市町村から徴収される個人の道府県民税に応じて市町村に配分

利子所得の一律分離課税 所得税15%、住民税5%

↓

住民税の徴収は利子等の支払いを行う金融機関等の所在する都道府県が行っている。

法人の利子所得に対する税額は法人税割の住民税算定のさいに税額控除

↓

利子割り交付金

法人に関する調整分と徴収費用を控除した額の5分の3は、

都道府県内の各市町村から徴収される個人の道府県民税に応じて市町村に配分

<個人住民税改革の課題>

個人住民税改革の提案

・応益課税を実現する手段の1つとして個人の均等割を強化

・所得割の税率表をフラット化

→地域間の税収格差を縮小、税収の所得弾性値を1に近づけ、安定性を高める

フラット化に合わせて、所得税との調整や共同税化を行えば国から地方に対する税源移譲の有力な手段となる

↓

共同税は、国と地方が共通の税率表のもとで徴収した税収を国と地方に配分するもの

→共同税のメリットは、徴税システムを簡素化することが可能となること

適切な地域間の配分基準を設定すれば地域間の税収格差を是正することが可能

↓

三位一体改革では2007年度から税率表の比例税率化が実施

→地域間の税収格差を縮小、税収の所得弾性値を1に近づけ、安定性を高める

約3兆円規模の国から地方に対する税源移譲が実現

最近の均等割強化の動きの中で、全国各地で森林保全を目的として個人均等割に超過課税をおこなう団体が増加している。

たとえば高知県では、2003年度から森林環境保全条例を制定し、500円の超過課税を実施している。

・応益課税を実現する手段の1つとして個人の均等割を強化

・所得割の税率表をフラット化

→地域間の税収格差を縮小、税収の所得弾性値を1に近づけ、安定性を高める

フラット化に合わせて、所得税との調整や共同税化を行えば国から地方に対する税源移譲の有力な手段となる

↓

共同税は、国と地方が共通の税率表のもとで徴収した税収を国と地方に配分するもの

→共同税のメリットは、徴税システムを簡素化することが可能となること

適切な地域間の配分基準を設定すれば地域間の税収格差を是正することが可能

↓

三位一体改革では2007年度から税率表の比例税率化が実施

→地域間の税収格差を縮小、税収の所得弾性値を1に近づけ、安定性を高める

約3兆円規模の国から地方に対する税源移譲が実現

最近の均等割強化の動きの中で、全国各地で森林保全を目的として個人均等割に超過課税をおこなう団体が増加している。

たとえば高知県では、2003年度から森林環境保全条例を制定し、500円の超過課税を実施している。

6.2 地方の法人課税

<法人住民税の仕組み>

法人住民税

均等割

道府県民税 資本金額で5段階

市町村民税 資本金と従業員数で5段階

↓

企業規模が大きいほど行政サービスによる利益が大きくなると想定

法人税割

国税の法人税額が課税ベース

道府県 標準税率5%

制限税率6%

市町村 標準税率が12.3%

制限税率が14.7%

均等割

道府県民税 資本金額で5段階

市町村民税 資本金と従業員数で5段階

↓

企業規模が大きいほど行政サービスによる利益が大きくなると想定

法人税割

国税の法人税額が課税ベース

道府県 標準税率5%

制限税率6%

市町村 標準税率が12.3%

制限税率が14.7%

<事業税の仕組み>

事業税には、個人分と法人分があるが、大部分は法人に対するもの

事業税の個人分

個人の行う第1種(商工業などの、いわゆる営業に属するもの)

第2種事業(畜産業・水産業・薪炭製造業)

第3種事業(医業及び法務業等の自由業に属するもの)

の所得に対して課税

個人の行う第1種(商工業などの、いわゆる営業に属するもの)

第2種事業(畜産業・水産業・薪炭製造業)

第3種事業(医業及び法務業等の自由業に属するもの)

の所得に対して課税

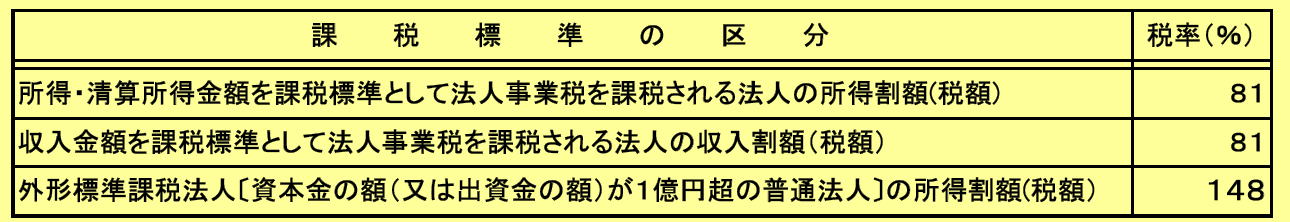

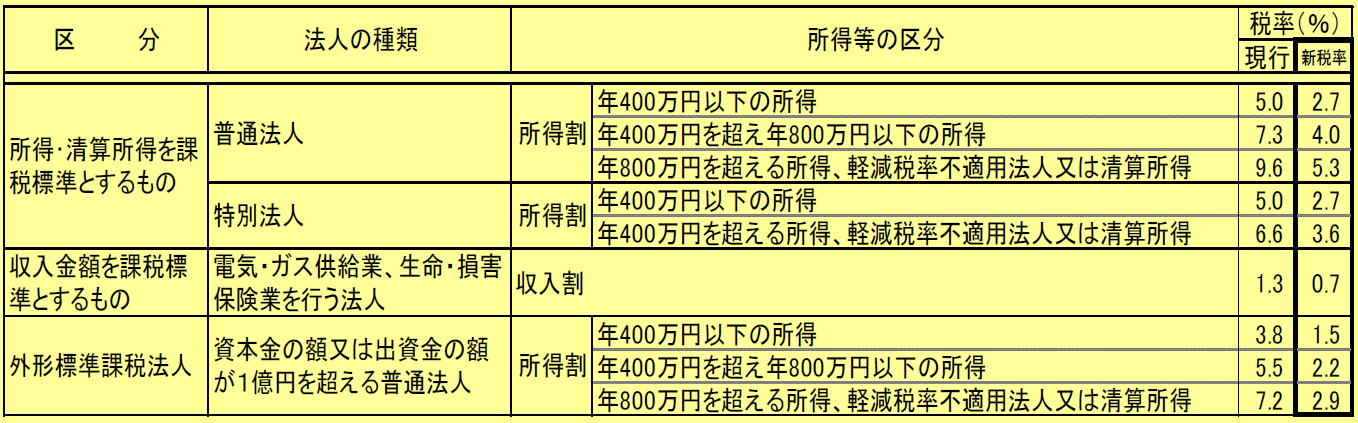

表6-3 事業税(法人分)の課税標準と税率 p114

事業税の法人分

課税ベース 収入に課税される電気供給業・ガス供給業・生命保険業・損害保険業を除けば、前年度の所得

標準税率 電気・ガス供給業・生保・損保 収入の1.3%

所得金額に課税される法人 5.0%から9.6%

制限税率 標準税率の1.1倍

課税ベース 収入に課税される電気供給業・ガス供給業・生命保険業・損害保険業を除けば、前年度の所得

標準税率 電気・ガス供給業・生保・損保 収入の1.3%

所得金額に課税される法人 5.0%から9.6%

制限税率 標準税率の1.1倍

法人事業税の課税の根拠

↓

公共サービスの対価として納税義務が生じるという利益説

↓

当該地域の公共サービスの利益を得ている企業が製品価格へ転嫁

↓

最終的には個人が公共サービスのコストを負担することになる

↓

課税ベースとして所得を採用しているのは不適切

→赤字法人でも公共サービスの利益を受けている

平成16年4月から 事業税外形標準化

4 分の1(*)が外形標準課税、4 分の3 は所得課税。

外形標準は、付加価値割と資本割

対 象となるのは、資本金1 億円を超える法人。

→大企業のみに、外形標準課税が限定されてしまったのは、赤字法人であっても公共サービスの利益を受け取る以上は課税すべきであるという本来の課税目的からは逸脱したもの

<地方法人課税改革の課題>

P116 図6-4 外形標準化前後の事業税収

事業税の一部外形標準化は、税収格差税制効果は持たなかった

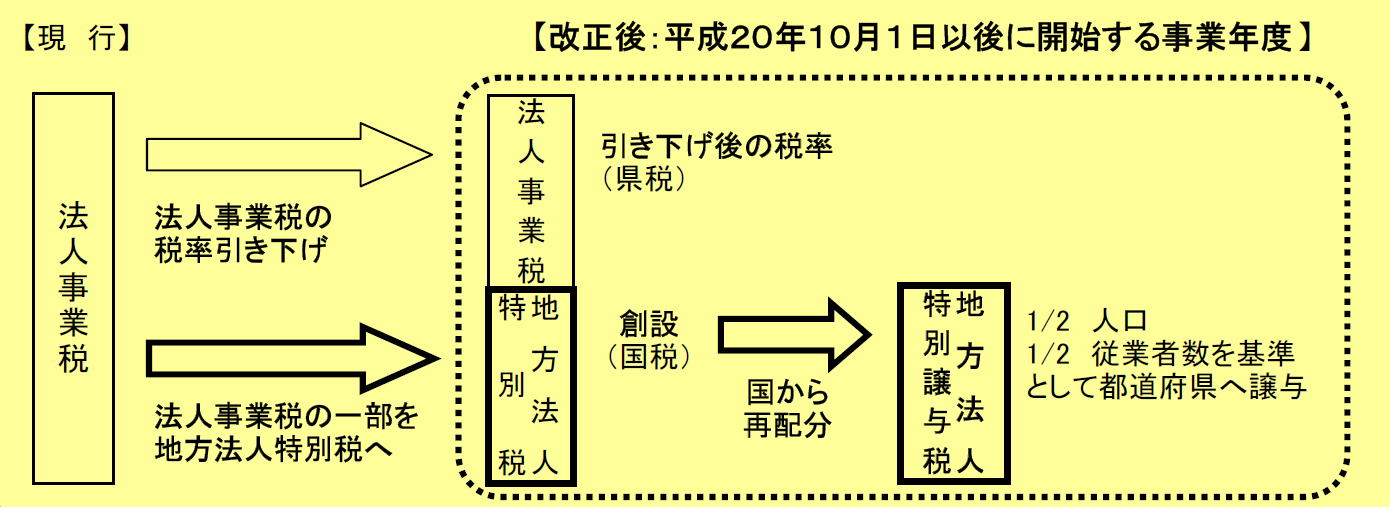

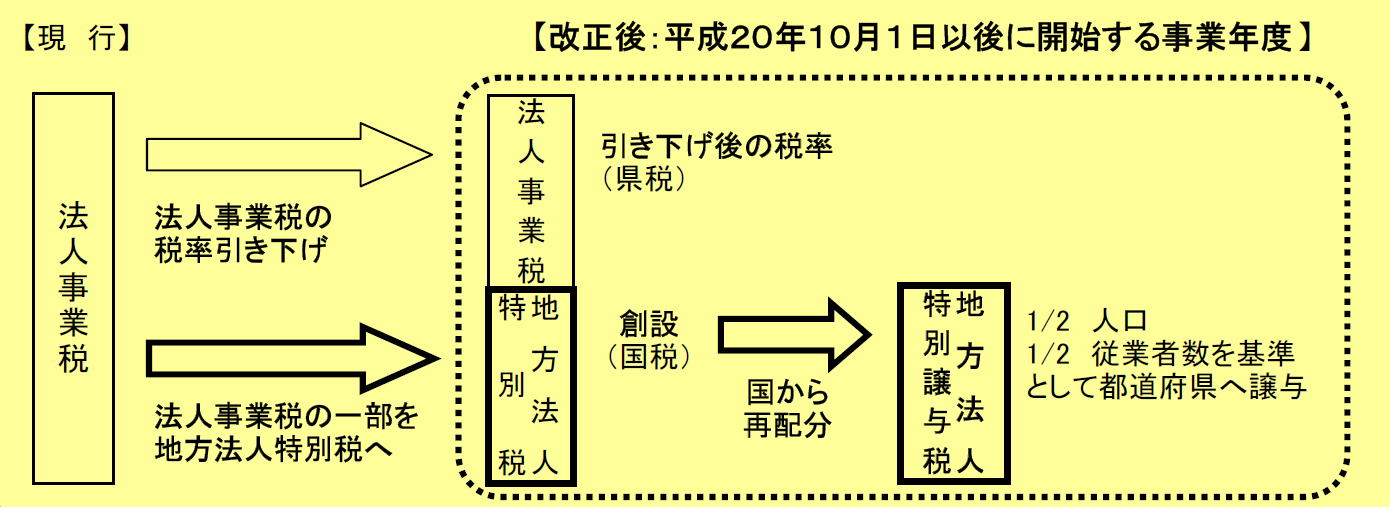

平成20年度の地方税制改正(2007年12月)

地域間の財政力格差是正のため、法人事業税の一部を分離し、「地方法人特別税」・「地方特別譲与税」を創設

→抜本的税制改革までの暫定的措置

参考文献 橋本恭之「地方法人課税の改革」『関西大学経済論集』第57巻第4号, 2008年.

↓

公共サービスの対価として納税義務が生じるという利益説

↓

当該地域の公共サービスの利益を得ている企業が製品価格へ転嫁

↓

最終的には個人が公共サービスのコストを負担することになる

↓

課税ベースとして所得を採用しているのは不適切

→赤字法人でも公共サービスの利益を受けている

平成16年4月から 事業税外形標準化

4 分の1(*)が外形標準課税、4 分の3 は所得課税。

外形標準は、付加価値割と資本割

対 象となるのは、資本金1 億円を超える法人。

→大企業のみに、外形標準課税が限定されてしまったのは、赤字法人であっても公共サービスの利益を受け取る以上は課税すべきであるという本来の課税目的からは逸脱したもの

<地方法人課税改革の課題>

P116 図6-4 外形標準化前後の事業税収

事業税の一部外形標準化は、税収格差税制効果は持たなかった

平成20年度の地方税制改正(2007年12月)

地域間の財政力格差是正のため、法人事業税の一部を分離し、「地方法人特別税」・「地方特別譲与税」を創設

→抜本的税制改革までの暫定的措置

参考文献 橋本恭之「地方法人課税の改革」『関西大学経済論集』第57巻第4号, 2008年.

出所:長崎県ホームページ

地方法人特別税の税率

法人事業税の税率引き下げ(平成20年10月1日~)

6.3 地方消費税

<地方消費税の仕組み>

1997年4月 消費譲与税の廃止と引き替えに、地方消費税創設

地方消費税の税収 消費税の税収の25%

税率1%部分に相当

H26.4.1(2014年)

消費税税率 6.3% 地方消費税税率 1.7%相当 消費税額の17/63

H29年4.1(2017年)→2019年10月へ再延期

消費税率 7.8% 地方消費税税率 2.2%相当 消費税額の 22/78

地方消費税は、一旦、国税当局が徴収した税収を消費基準で各地域に配分

(小売年間販売額(商業統計)とサービス業対個人事業収入額(サービス業基本統計)の合計額 6/8

人口 1/8 従業員 1/8)

↓

消費税が生産から流通の各段階で課税される付加価値税であるため

付加価値税 各流通段階で課税を行う付加価値税は、地方税にはなじまない課税方式

・各段階の流通は、都道府県をまたがることが多いために、税の地域的な帰属があいまいになる

・国境税調整が必要→生産段階と最終の輸出地が異なっていると、その還付先の特定ができない。

地方税としての消費課税には小売売上税の方が優れている →消費地と納税地が一致

↓

日本は零細業者が多い、国税に消費税が存在するので小売り売上税を導入するのは困難

<地方消費税の課題>

参考文献

橋本恭之「地方消費税の改革-清算基準について-」『会計検査研究』第47号,2013年,pp.55-73.

6.4 固定資産税

<固定資産税の仕組みと経緯>

課税ベース 土地、家屋、償却資産の“適正な時価”

土地:売買実例価格

建物:再建築価格

償却資産:取得価格

税率 標準税率1.4%

固定資産税の土地評価 1980年代後半からの地価の急激な上昇の中で実勢価格との乖離が拡大

↓

1994年度評価替え 公示価格に対する評価率を全国的に7割に引き上げることが目標

↓

92年以降地価は下落に転ずる

そ

土地:売買実例価格

建物:再建築価格

償却資産:取得価格

税率 標準税率1.4%

固定資産税の土地評価 1980年代後半からの地価の急激な上昇の中で実勢価格との乖離が拡大

↓

1994年度評価替え 公示価格に対する評価率を全国的に7割に引き上げることが目標

↓

92年以降地価は下落に転ずる

そ

税負担の激変緩和

1994年度の評価替えにともなう税負担の急上昇を抑制

→住宅用地の課税標準の軽減措置の拡大 (一般1/2→1/3、小規模1/4→1/6)

1994年度の評価替えにともなう税負担の急上昇を抑制

→住宅用地の課税標準の軽減措置の拡大 (一般1/2→1/3、小規模1/4→1/6)

<固定資産税の改革>

表6-7 土地資産額と固定資産税の実効税率

地域間の実効税率格差は近年縮小

評価方法に関する改革案 収益還元価格を利用

評価方法に関する改革案 収益還元価格を利用

6.5 地方譲与税

<地方譲与税の種類>

p128 表6-8

地方揮発油譲与税、石油ガス譲与税、自動車重量譲与税

→2008年まで道路特定財源、現在は一般財源化

航空機燃料譲与税 騒音防止等航空関連経費に充てられているが、一般財源に含められる

<地方譲与税の問題点>

地方法人特別譲与税 国と地方の税体系見直しまでの暫定措置